A Federação Brasileira de Bancos (Febraban) e a Associação Brasileira de Bancos (ABBC) anunciaram, hoje (24), uma série de medidas para desestimular o assédio de instituições financeiras interessadas em oferecer, por meio de ligações telefônicas, crédito consignado a aposentados.

A ideia é a de promover uma autoregulação para a oferta desse tipo de serviço, de forma a evitar a concorrência desleal, que em geral é praticada por instituições financeiras que tentam, na base da insistência, obter contratos visando empréstimos consignados, que são abatidos diretamente na folha de pagamento dos benefícios.

A previsão é de que essas novas regras entrem em vigor a partir de 2 de janeiro de 2020. Entre as medidas previstas está a criação de uma base centralizada de dados abrangendo instituições financeiras e seus correspondentes, que são os vendedores diretos do crédito consignado.

A regra deve permitir, ainda, que o consumidor, quando não quiser, não seja importunado nem molestado, para que tenha a liberdade de escolher o que quer fazer em matéria de consumo.

O anúncio das medidas foi feito no Ministério da Justiça, com a presença de representantes das entidades bancárias, bem como do INSS e da Secretaria Nacional do Consumidor.

Liberdade de escolha

Entre as medidas anunciadas, o vice-presidente da Febraban, Isaac Sidney, destacou a regra que permite que o consumidor, quando não quiser, não seja importunado nem molestado, por meio de ligações telefônicas, para que tenha a liberdade de escolher o que quer fazer em matéria de consumo.

“Agora teremos uma base centralizada de reclamações contra os correspondentes. De forma transparente, o consumidor, dispondo do CNPJ, o nome de fantasia ou até mesmo o da razão social do correspondente, acessará uma página para verificar se há reclamações contra o correspondente, se ele está apto ou se é ou não confiável”, explicou o representante da Febraban. .

Ele destacou, também, a avaliação obrigatória que os bancos terão de fazer por meio de auditoria independente, “para aferir a qualidade da prestação do serviço”. Isaac Sidney acrescentou que estão previstas a aplicação de multas, como forma de punir aqueles que não cumprirem com as medidas de autoregulação previstas.

“É importante que o agente de crédito saiba que se não cumprir as regras ele será punido, e que os bancos, ao concederem ou contratar correspondente, saibam que se não punirem seu correspondente, ele [o banco] será sancionado”, disse o representante da Febraban.

“Com a autoregulação estamos prestigiando as boas práticas bancárias, estimulando aqueles que têm conduta condizente com as normas”, completou.

Adesão

A adesão a esse sistema unificado será obrigatória para as instituições interessadas em oferecer esse tipo de crédito. “Quem não aderir ao sistema de autoregulação dos bancos não poderá contratar o INSS”, disse o presidente do Instituto, Renato Vieira, durante o anúncio das medidas no Ministério da Justiça.

“Teremos, a partir de agora, ferramental amplo de condições de punir instituições financeiras que pratiquem condutas consideradas abusivas. Os consumidores terão condições de se defender previamente dessas práticas abusivas e desse assédio desmedido, ao se inscrever em uma plataforma de ‘não me perturbe’, que fecha as portas para qualquer tipo de ligação”, acrescentou.

Vieira disse estar ciente de que existe “abuso de algumas instituições financeiras” com os aposentados. “Ao se inscrever nessa plataforma, ele [o aposentado] não receberá mais ligações de instituições financeiras ofertando crédito consignado. Se receber, essa instituição poderá ser punida de várias formas. Pelo INSS, a punição é o descadastramento. Ou seja, a impossibilidade de firmar novos contratos de empréstimo e consignação na folha de pagamento de benefícios do INSS”.

O diretor da ABBC, Alex Gonçalvez, disse que a autoregulação “será uma marca na oferta de crédito para o consumidor, atacando o assédio indevido, que, sabemos, ocorre”.

Também está prevista, como forma de desestimular a excessiva oferta de crédito consignado para aposentados, a vedação do pagamento de remuneração (ou a antecipação dessa remuneração) para os correspondentes das instituições financeiras, nos casos de refinanciamentos relativos à portabilidade desse tipo de empréstimos.

Segundo o secretário Nacional do Consumidor, Luciano Timm, a autoregulação, ainda que praticada pelas instituições financeiras, terá o acompanhamento do poder público. “Não é que você simplesmente deixará todo mundo livre se autoregulando. Significa que há um padrão mínimo regulatório. Não é só questão de autoregulação, apenas. Passa a ser uma regra que o Estado pode aplicar, por exemplo, num processo sancionador”, disse o secretário.

Fonte: Agência Brasil

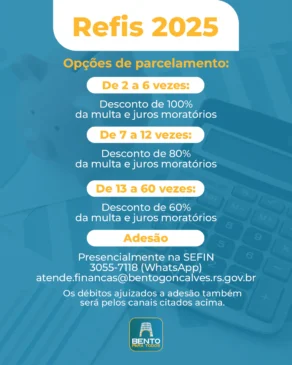

Refis está em andamento em Bento Gonçalves

Deputado Lucas Redecker entrega retroescavadeira em Bento Gonçalves

MPRS realiza oficina sobre patrimônio cultural em Garibaldi