Buscando intensificar as ações destinadas a identificar divergências, inconsistências e outros eventos que possam acarretar pagamento a menor de imposto, a Receita Estadual inicia um novo programa de autorregularização. A iniciativa tem como foco empresas que prestaram informações incorretas via Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório (PGDAS-D), informando ingressos de recursos incompatíveis com as aquisições do período, conforme o artigo 29, X, da Lei Complementar nº 123/20061.

O programa abrange 166 empresas dos mais variados setores econômicos. O valor total de ICMS devido é de aproximadamente R$ 12 milhões. As divergências foram constatadas por meio da comparação entre as notas fiscais eletrônicas (NF-e) emitidas por terceiros para o contribuinte (representando as aquisições de mercadorias) com os valores de receita bruta declarados em PGDAS (representando os ingressos de recursos).

Dessa forma, foram selecionadas as empresas que não respeitaram a regra que estabelece que o valor das aquisições de mercadorias para comercialização ou industrialização não pode ser superior a 80% dos ingressos de recursos no mesmo período e que ao mesmo tempo tenham indícios de ultrapassagem do sublimite estadual (R$ 3,6 milhões de faturamento bruto). Em caso de passar do sublimite, a empresa fica impedida de recolher o ICMS pela sistemática do Simples Nacional, devendo apurar e recolher o imposto pelo Regime Geral de tributação, conforme o § 4º do artigo 19 da Lei Complementar nº 123/20062.

Assim, por meio do Programa de Autorregularização, a Receita Estadual oportuniza aos contribuintes a regularização das pendências até 31 de agosto de 2021, efetuando a correção dos PGDAS-D e o recolhimento do valor devido. Persistindo as divergências constatadas, o contribuinte ficará sujeito à abertura de procedimento de ação fiscal, com imposição da multa correspondente, além da exclusão de ofício do Simples Nacional.

Comunicação e Suporte para a autorregularização

A comunicação para autorregularização estará disponível nas caixas postais eletrônicas dos contribuintes na primeira semana de julho de 2021. Na área restrita do Portal e-CAC da Receita Estadual, na aba Autorregularização, também serão encontrados orientações e arquivos com informações detalhadas das NF-e, PGDAS-D, bem como o cálculo da divergência apontada e procedimentos de autorregularização.

O atendimento do programa também será feito exclusivamente pelo canal de comunicação disponibilizado na aba Autorregularização, ficando a cargo do Grupo Especializado Setorial do Simples Nacional.

Nova forma de atuação

A ação está inserida no contexto do novo modelo de fiscalização especializada da Receita Estadual, tendo como base a agenda Receita 2030, que consiste em 30 iniciativas propostas para modernização da administração tributária gaúcha. A mudança tem como objetivo central o cumprimento voluntário das obrigações tributárias e a justiça fiscal. A autorregularização é um dos mecanismos de fiscalização alinhado a esses objetivos, evitando ações fiscais que resultam em acréscimos e transtornos aos contribuintes.

Para a implementação da nova sistemática, foram criados 16 Grupos Especializados Setoriais, responsáveis pelo acompanhamento dos contribuintes de cada setor. Também foi criada a Centrais de Serviços Compartilhados de Autorregularização, que concentrará grande parte da operacionalização e atendimentos dos programas de autorregularização. O plano é intensificar ações destinadas a identificar divergências, inconsistências e outros eventos que possam acarretar pagamento a menor de imposto.

Além disso, visa promover e priorizar ações preventivas como programas de autorregularização e orientação aos contribuintes, bem como realizar monitoramento contínuo e combater as fraudes e a sonegação de impostos.

Entenda a legislação

Lei Complementar nº 123/2006 – Art. 29, X

Art. 29. A exclusão de ofício das empresas optantes pelo Simples Nacional dar-se-á quando: (…)

X – for constatado que durante o ano-calendário o valor das aquisições de mercadorias para comercialização ou industrialização, ressalvadas hipóteses justificadas de aumento de estoque, for superior a 80% dos ingressos de recursos no mesmo período, excluído o ano de início de atividade; (…)

§ 1o Nas hipóteses previstas nos incisos II a XII do caput deste artigo, a exclusão produzirá efeitos a partir do próprio mês em que incorridas, impedindo a opção pelo regime diferenciado e favorecido desta Lei Complementar pelos próximos três anos-calendário seguintes.

Lei Complementar nº 123/2006 – Art.19, §4º

Art.19. Sem prejuízo da possibilidade de adoção de todas as faixas de receita previstas nos anexos I a V desta Lei Complementar, os Estados cuja participação no Produto Interno Bruto brasileiro seja de até 1% (um por cento) poderão optar pela aplicação de sublimite para efeito de recolhimento do ICMS na forma do Simples Nacional nos respectivos territórios, para empresas com receita bruta anual de até R$ 1.800.000.

§ 4o Para os Estados que não tenham adotado sublimite na forma do caput e para aqueles cuja participação no Produto Interno Bruto brasileiro seja superior a 1%, para efeito de recolhimento do ICMS e do ISS, se observará obrigatoriamente o sublimite no valor de R$ 3.600.000.

Fonte: Governo do Estado

STF condena Bolsonaro a 27 anos e três meses de prisão

EMEF Tancredo de Almeida Neves: projeto socioambiental une Educação Financeira e Sustentabilidade na formação de cidadãos conscientes

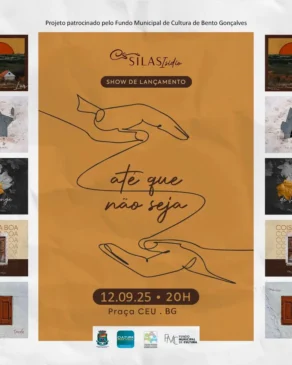

Praça CEU, em Bento, recebe Silas Isidio em pocket show de lançamento de seu primeiro álbum autoral